Die Modernisierung der Bestandsführung in der bAV (gegebenenfalls inkl. ihrer Nachbarsysteme) erfordert die Entscheidung zwischen Eigenentwicklung und Kauf einer Standardsoftware. Aber was heißt Standardsoftware in der bAV? Welche besonderen Anforderungen muss ein „bAV-Bestandsführungssystem“ erfüllen, um als Lösung für die oben skizzierten Herausforderungen in Betracht zu kommen?

Anforderungen an eine bAV-Bestandsführung

Die bAV wird hauptsächlich vom sogenannten Betriebsrentengesetz (BetrAVG) flankiert. Zu den speziellen bAV-Prozessen gehören u. a.:

- Abfindung von Kleinbetragsrenten (§ 2 (3) BetrAVG)

- Entnahme des noch verfallbaren Guthabens durch den Arbeitgeber (§ 1b (1) BetrAVG)

- Portierung zu einem anderen Anbieter (§ 4 BetrAVG), betrifft Abgang und Zugang

- Private Fortführung (und spätere Wiederaufnahme der bAV) gemäß § 4 BetrAVG

- Integrierbarkeit der Förderung nach §§ 10 und 82 (2) des EStG (§ 1a (3) BetrAVG)

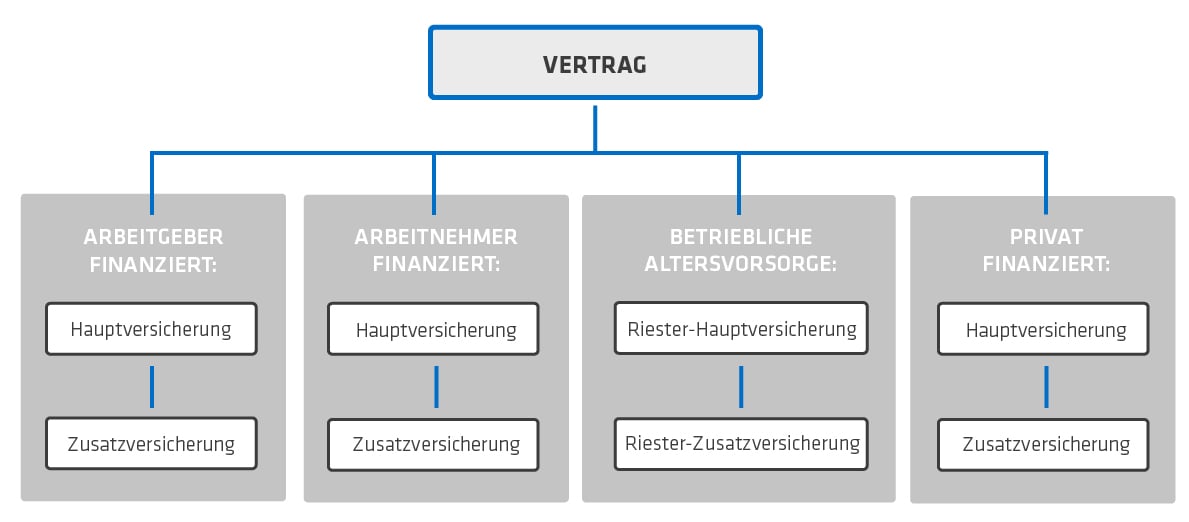

Die korrekte Abbildung dieser Prozesse erfordert ein spezielles Vertragsmodell, in welchem die Guthaben von Arbeitgeber und Arbeitnehmer getrennt geführt werden. Ferner werden der Riester-Anteil und der privat fortgeführte Anteil separiert. Dies gilt nicht nur für den Haupttarif, sondern auch für etwaige Zusatzversicherungen, so dass ein Versicherungsvertrag in der bAV etwa folgende Struktur hat:

Alle Prozesse müssen so implementiert werden, dass sie diese Vertragsstruktur vollständig unterstützen. Ferner muss in der Phase der privaten Fortführung der Vertrag genauso bearbeitbar sein wie ein privater Vertrag – vorausgesetzt, etwaige vertragliche Vereinbarungen zwischen Versorgungsträger und Arbeitnehmer schließen dies nicht explizit aus. Zum Beispiel sollte die Änderung der Beitragsaufteilung in der „bAV-Phase“ zwischen AG, AN und Riester keine Auswirkungen auf die insgesamt vereinbarten Leistungen haben.

Verarbeitung der Beiträge

Die vielleicht wichtigste funktionale Einheit in einer bAV-Bestandsführung ist die Verarbeitung der Beitragseingänge. Lebensversicherer ziehen die Beiträge für die von ihnen verwalteten Direktversicherungen häufig, wie in der Lebensversicherung üblich, per Soll-Stellungsprinzip ein, d. h. der Barwert der versicherten Rente ist gleich dem Barwert der noch ausstehenden Beitragszahlungen zuzüglich dem aufgebauten Deckungskapital. In anderen Durchführungswegen (Pensionskasse, Pensionsfonds) sind „laufende Einmalbeiträge“ und/oder unmittelbare „Ist-Stellung“ üblich. Bei einem „laufenden Einmalbeitrag“ erwirbt die versicherte Person mit jedem Beitrag eine (kleine) Rente, d. h. einen „Rentenbaustein“. Laufende Einmalbeiträge werden meist monatlich gezahlt, häufig nachschüssig mit der Gehaltsabrechnung zum Monatsende. Ist die Höhe dieser laufenden Einmalbeiträge fest vereinbart, kann ein Soll-Stellungsprinzip zum Einsatz kommen (mit adäquatem Mahn- und Kündigungsmechanismus), ansonsten ein Ist-Stellungsprinzip, bei welchem die Beitragshöhe beliebig variieren kann. Jede Einzahlung hat, egal ob als laufender Soll-Beitrag, als laufender Einmalbeitrag, als akzeptierter Ist-Beitrag, als Zuzahlung außerhalb der vereinbarten Beitragszahlung oder als Übertragungsbeitrag (§ 4 BetrAVG) eine „steuerliche Färbung“. Gemäß EStG müssen die aus den Einzahlungen resultierenden Rentenleistungen unterschieden werden nach „Förderung gemäß § 3 Nr. 63 EStG“, „Förderung nach § 40b EStG“, „Förderung nach §§ 10a und 82 EStG“ und „keine Förderung“. Jeder Rentenbaustein hat zusätzlich eine sozialversicherungstechnische Relevanz: Renten aus Beiträgen in privat fortgeführten Zeiten sind abgabenfrei, alle anderen Rentenbausteine sind in voller Höhe sozialversicherungspflichtig. Deshalb muss die Bestandsführung auch die Rentenbausteine aus Beiträgen in privater Fortführung von denen trennen, die aus Beiträgen in entgeltlosen Zeiten bei bestehendem Arbeitgeberverhältnis gezahlt werden.

Fundamentaler Bestandteil einer brauchbaren bAV-Bestandsführung ist ein Mechanismus zur vollständig maschinell unterstützten Beitragskorrektur. Nicht nur die Beitragshöhe, auch die „steuerliche Färbung“ bzw. die sozialversicherungstechnische Relevanz müssen mit diesem Mechanismus „im Dunkeln“ korrigierbar sein.

Produktmodellierung

Jede ordentliche Bestandsführung beinhaltet eine Komponente für die Produktmodellierung, die allerdings sehr verschieden ausgeprägt sein kann. In der einfachsten Version werden in dieser Komponente tatsächlich nur die tariflichen (numerischen) Parameter verwaltet (Kosten-, Überschuss-, Rabatt-, Zuschlags-, Stornoabschlagssätze und ähnliche Zahlen). In komfortablen Systemen stellt diese Komponente alle Teil-Arbeitsschritte für alle Geschäftsprozesse in allen Produkten bereit. Jedes dieser „Code-Fragmente“ ist dann beliebig wiederverwendbar, aber auch beliebig austauschbar. Diese Flexibilität bis tief in jeden Prozess hinein ist für eine Standardsoftware in der bAV essenziell.

In der Lebensversicherung werden für die in der bAV, d. h. für Direktversicherungen verwendeten Tarife häufig gar keine eigenen Bafin-Mitteilungen gemäß § 143 VAG erstellt. Die in diesen Tarifplänen beschriebene Versicherungstechnik ist häufig identisch, zumindest sehr ähnlich für alle Rententarife gleichen Leistungsspektrums eines Anbieters. Ferner sind die Struktur der Tarifpläne und folglich auch die für die Modellierung benötigten Produktbausteine von einem Lebensversicherer zum nächsten strukturell ähnlich (die konkreten Ausprägungen können allerdings sehr verschieden sein). Für Pensionskassen und Pensionsfonds trifft diese Aussage nicht zu, insbesondere dann nicht, wenn sie reguliert sind. Dann gibt es keine gleichartigen Tarifpläne, jeder Anbieter hat seine eigene „Kultur“, die Tarife zu dokumentieren, und mitunter geschieht dies nicht sehr detailliert bzw. ungenau. Zusätzlich zu Tarifplänen und Versicherungsbedingungen sind auch bestimmte Regelungen aus Tarifverträgen zu berücksichtigen, die sich selten an der Struktur eines Versicherungsvertrages bzw. einer Versorgungszusage orientieren. Die durch das BetrAVG flankierten Prozesse sind zwar prinzipiell die gleichen, die konkreten Implementierungen und folglich die für die Modellierung benötigten Produktbausteine von einem Versorgungsträger zum nächsten jedoch inhomogen. Gegenüber den Direktversicherungstarifen der Lebensversicherer muss eine bAV-Bestandsführung auch folgende Besonderheiten beherrschen:

- Die engere Versicherungstechnik (Tafeln, Barwerte) orientiert sich an der sogenannten „Heubeck-Mathematik“, leider oft nur in Anlehnung und häufig modifiziert. Es kann z. B. auch vorkommen, dass im Rechenkern der Bestandsführung für jede Rechnungsgrundlagengeneration alle Barwerte in Tabellenform hinterlegt werden müssen oder dass die vorgegebenen Formeln nur korrekt funktionieren, wenn man auch negative Eintrittsalter zulässt.

- In einem Tarif sind Leistungen für mehrere versicherungstechnische Risiken versichert (Altersrente, Hinterbliebenenrente, Erwerbsunfähigkeitsrente, einmalige Todesfallleistung). Zusätzlich können einzelne dieser Risiken auch noch durch Zusatzversicherungen „erweitert“ werden.

- In Anlehnung an die gesetzliche Rentenversicherung ist gegebenenfalls die Zurechnung bei Erwerbsunfähigkeit zu realisieren.

Die Versicherbarkeit mehrerer Risiken in einem Tarif und zusätzlich in mehreren Vertragsteilen stellt auch hohe Anforderungen an die Leistungsprozesse. Bei Tod eines Arbeitnehmers können mehrere Personen Anspruch auf eine Rentenleistung haben. Die Höhe dieses Anspruchs kann sich aus dem vorhandenen Todesfallkapital und/oder aus einer vereinbarten Rentenleistung ableiten. Ein solcher Prozess kann auch eine Einmalzahlung und eine Rentenzahlung an eine oder mehrere anspruchsberechtigte Personen auslösen. Im Allgemeinen ist die Höhe einer einmaligen Todesfallleistung in der bAV auf aktuell 8.000 € begrenzt, in Summe über alle Verträge des Verstorbenen beim gleichen Versorgungsträger. Bei Eintritt einer Erwerbsunfähigkeit mit Zurechnung ergibt sich die zu zahlende EU-Rente erst nach Berücksichtigung der Annahme, dass Beiträge in festgelegter Höhe bis zur Erreichung eines bestimmten Alters weitergezahlt werden. Es ist selbstverständlich, dass trotz dieser angedeuteten Komplexität eine bAV-Bestandsführung alle erforderlichen Berechnungen, inklusive dem Anlegen und Policieren neuer Verträge, vollständig maschinell realisieren kann, d. h. nach Abschluss der Leistungsprüfung und Erfassung der anspruchsberechtigten Personen ist keine weitere manuelle Tätigkeit erforderlich.

Die in|sure Ecosphere umfasst nicht nur ein hoch flexibles, modernes und leistungsfähiges Bestandsführungssystem, sondern auch eine Reihe von nützlichen Nachbarsystemen. Sie möchten mehr darüber erfahren? Kontaktieren sie gerne unseren Experten Thomas Dietsch, Senior Business Developer.

Sie haben Fragen oder Anmerkungen? Dann hinterlassen Sie uns gerne einen Kommentar.