Das Bundesfinanzministerium beabsichtigt, den Höchstrechnungszins auf 0,25 % abzusenken. Der Rechnungszins ist eine Rechnungsgrundlage in der Versicherungswirtschaft. Dabei wird der maximale Rechnungszins, also der Höchstrechnungszins, vom Bundesfinanzministerium festgelegt.

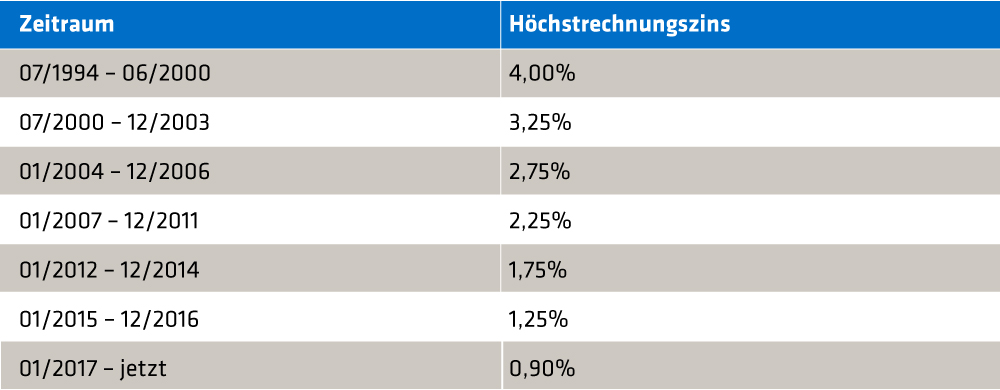

Rückblick – die Entwicklung des Höchstrechnungszinses seit Juli 1994

Nachfolgend möchten wir einmal beleuchten, welchen Einfluss Senkungen des Höchstrechnungszinses auf die Rentenphase fondsgebundener Rentenversicherungen haben und hatten:

Hintergründe zu Rentenfaktoren

Der Rechnungszins spielt auch in der Rentenphase fondsgebundener Rentenversicherungen eine wichtige Rolle, denn hier ist er Teil der Rechnungsgrundlagen für die sog. Rentenfaktoren. Diese geben i. d. R. ein Umrechnungsverhältnis von angespartem Fondsvermögen in Rente an.

Üblich ist eine Angabe von x € monatlicher Rente pro 10.000 € Fondsvermögen. Das aktuelle Marktniveau liegt je nach Renteneintrittsalter größtenteils zwischen 20 € – 30 € monatlicher Rente pro 10.000 € angespartem Kapital. Der Rentenfaktor stellt, vereinfacht gesagt, einen Wechselkurs von Geld zu Rente dar.

Für die Rentenbezugsdauer trifft ein Lebensversicherer z. B. bestimmte versicherungsmathematische Annahmen zur Langlebigkeit, Sterblichkeit, Zinsen, Kosten und dem Geschlechtermix für seinen Bestand. Dabei berücksichtigt er üblicherweise auch Puffer, da Renten meist über Jahrzehnte gezahlt werden und man beispielsweise den Zinsverlauf über eine so lange Zeit nicht vorhersehen kann.

Staatliche Obergrenze vs. Eigenverantwortung

Deshalb senkt das Bundesfinanzministerium auch den Höchstrechnungszins, definiert also eine Obergrenze. Damit gibt es einen kalkulatorischen Schwellwert, um zu vermeiden, dass Rentenhöhen versprochen werden, die dann später nicht eingehalten werden können. Diese Obergrenze muss aber von den Versicherern nicht ausgeschöpft werden und wurde es in der Praxis auch nicht zwangsläufig.

Rentenfaktoren vs. garantierte Rentenfaktoren

Deutsche Lebensversicherer unterscheiden beim Rentenbezug fondsgebundener Rentenversicherungen zwischen Rentenfaktoren zum Rentenbeginn und sog. garantierten Rentenfaktoren.

Aktuelle Rentenfaktoren sind die aktuellen „Wechselkurse von Kapital in monatliche Rente“ für den aktuellen Rentenbeginn fondsgebundener Rentenversicherungen.

Garantierte Rentenfaktoren sind „Wechselkurse von Kapital in monatliche Rente“ für aufgeschobene Rentenbeginne, d. h. Rentenbeginne fondsgebundener Rentenversicherungen, die noch weit in der Zukunft liegen.

Da die Entwicklung von Rechnungsgrundlagen wie Lebenserwartung, Sterblichkeit, Geschlechtermix in Bestand und Neugeschäft, Kosten und auch Zinsen nicht vorhersehbar ist, kalkulieren die Versicherer mit Puffern für aufgeschobene Rentenbeginne in der Zukunft. Dadurch reduzieren sie das Risiko für Nachreservierungen im Bestand.

In der Praxis sind 2 Vorgehensweisen für die Ermittlungen des garantierten Rentenfaktors üblich. Ausgangspunkt sind hier entweder die aktuellen Rentenfaktoren oder deren Rechnungsgrundlagen.

Variante 1:

Der garantierte Rentenfaktor wird in Prozent des Rentenfaktors bei Vertragsabschluss angegeben, wobei der Prozentsatz üblicherweise kleiner als 100 % ist, z. B. 75 %.

Variante 2:

Auf Basis der einzelnen Kalkulationsbestandteile lassen sich jeweils aktuarielle und unternehmensspezifische Anpassungen vornehmen. Konkret kann das heißen, dass man als vorsichtiger Aktuar und Kaufmann davon ausgeht, dass die Lebenserwartung weiter steigt und Versicherer immer länger Rente zahlen müssen. Es bedeutet möglicherweise auch, dass Versicherer von einem langanhaltenden Niedrigzinsniveau (sog. Japanszenario) ausgehen.

Das kann dazu führen, dass mit einem sehr niedrigen Zins oder einem Zins von Null kalkuliert wird, um Refinanzierungsrisiken zu vermeiden. Wenn Sie sich beispielsweise Angebote oder Verträge aus dem angelsächsischen Raum anschauen, werden Sie feststellen, dass dies dort bereits üblich ist. Dieser Ansatz ist zwar granularer, wirkt aber letztendlich nur auf anderem Wege, indem ein garantierter Rentenfaktor ausgewiesen wird, der üblicherweise niedriger als der aktuelle Rentenfaktor ist.

Praxis-Beispiel für garantierte Rentenfaktoren

Garantierte Rentenfaktoren spielen insbesondere bei fondsgebundenen Basisrenten bzw. Rüruprenten eine wichtige Rolle. Warum? Weil als Leistung, in Anlehnung an die gesetzliche Rentenversicherung, nur Rentenleistungen zulässig sind und die Wertentwicklung der besparten Fonds vor Rentenbeginn nicht vorhersehbar ist. Das heißt, der Versicherer kann nur ein Umrechnungsverhältnis garantieren, denn es fehlt an einem garantierten Zins für die Sparanteile und an einem endfällig garantiertem Verrentungskapital.

Natürlich gibt auch außerhalb der ersten Schicht fondsgebundene Rentenversicherungen. Bei diesen besteht üblicherweise jedoch auch ein Kapitalwahlrecht. Das Verrentungskapital kann hier alternativ zur Rente dann ganz oder teilweise ausgezahlt werden. Die Bedeutung der Rentenfaktoren wird hierdurch etwas reduziert.

Empirische Beobachtungen

Sobald sich in der Vergangenheit die Anzeichen auf die Senkung des Höchstrechnungszinses verfestigten, war zu beobachten, dass sich ein gewisser Endspurt entwickelte, weil Kunden sich noch das bessere Umrechnungsverhältnis von Kapital in Rente sichern wollten.

Allerdings haben nach einer Rechnungszinssenkung der Wettbewerbsdruck, zunehmende Vergleichbarkeit und Transparenz über Vergleichsrechner nach den jeweiligen Rechnungssenkungen dazu geführt, dass die Versicherer vorhandene Puffer bei den übrigen Rechnungsgrundlagen reduziert haben, um die Absenkung von (garantierten) Rentenfaktoren abzumildern. Vermutlich wird dies zukünftig nicht mehr in diesem Umfang erfolgen, da diese Puffer einerseits nicht unbegrenzt zur Verfügung stehen sowie anderseits regulatorische Aufwände Zinszusatzreserve und Eigenmittelanforderungen den Versicherern einiges abverlangen.

Im Grunde ist eine Annäherung der deutschen Rechnungsgrundlagen an die Rechnungsgrundlagen von ausländischen Versicherern zu beobachten. Wenn man in der Vergangenheit beispielsweise mit ausländischen Produktentwicklern und Aktuaren sprach, fanden diese die langfristigen und hohen Zinsversprechen während der Ansparphase und der Rentenbezugsphase im internationalen Vergleich recht hoch.

Weiterhin ist bei einigen Versicherern mit Treuhänderklauseln im Bedingungswerk auch in schöner Regelmäßigkeit zu beobachten, dass diese unter Zuhilfenahme von Treuhändern ihre Refinanzierungsrisiken reduzieren. Dabei nutzt man dann häufig die gleichen Argumente, die schon für eine Rechnungszinssenkung eingesetzt werden.

Schlussfolgerungen

Verwendet ein Versicherer in seiner Rentenkalkulation jeweils den aktuell gültigen Höchstrechnungszins, so führt jede Höchstrechnungszinssenkung, bei sonst gleichen übrigen Rechnungsgrundlagen, letztlich zu einer Reduzierung von aktuellen Rentenfaktoren und mittelbar von garantierten Rentenfaktoren. Dies betrifft jedoch i. d. R. nur das Neugeschäft und nicht den Bestand, sofern nicht die Treuhänderklausel im Bestand zum Einsatz kommt.

Die Anpassung des Höchstrechnungszinses als kalkulatorische Obergrenze verhindert Marktverzerrungen nach oben und verursacht erfahrungsgemäß regelmäßig Aufwände und Kosten bei den Lebensversicherern. So werden dann beispielsweise wieder neue Tarifgenerationen eingeführt, diese müssen dann entsprechend abgegrenzt werden. Es werden dann z. B. auch aktualisierte Rechenkerne benötigt. Webservices müssen aktualisiert werden und von Vergleichsrechnern sauber eingebunden werden. Natürlich fallen dabei auch diverse Testaufwände an. Gern unterstützen wir Sie hierbei!

Wenn Sie mehr über die kosteneffiziente Verwaltung von Lebensversicherungsbeständen bei kurzer Time-to-Market erfahren wollen, dann wenden Sie sich gerne an unseren Lebensversicherungsexperten Stephan Müns.

Sie haben Fragen oder Anmerkungen? Dann hinterlassen Sie uns gerne einen Kommentar.